Die meisten Schweizer Banken haben sich bisher noch nicht intensiv mit Data-Driven Banking beschäftigt. Und das, obwohl das Potenzial von Datenanalyse und künstlicher Intelligenz im Banking-Bereich von Branchenexperten in der Schweiz nachweislich anerkannt ist, wie bestehende Umfragen zu diesem Thema zeigen. Damit die Schweiz auch in Zukunft wettbewerbsfähig und einer der weltweit führenden Finanzplätze bleiben kann, muss die Branche ihre Geschäftsmodelle jedoch kontinuierlich und dynamisch an die sich verändernden Bedingungen anpassen. Die wichtigsten Treiber für Data-Driven Banking sind dabei technologische und regulatorische Faktoren. Aus diesen können spezifische Anwendungsfälle für die einzelnen Hebel zur Verbesserung des Geschäftserfolgs (d. h. Kostenminimierung, Risikosenkung oder Umsatzsteigerung (Abb. 1)) abgeleitet werden.

Treiber und Anwendungsfälle des Data-Driven Bankings

Treiber und Anwendungsfälle des Data-Driven Bankings

Technologische Treiber drängen Banken in eine datengestützte Zukunft

Technologie ist natürlich der entscheidende Treiber für datenbasiertes Banking. Die Treiber, die für die Schweizer Finanzbranche als besonders relevant erachtet werden, ermöglichen eine flexible Skalierung, eine standardisierte und damit effiziente Form der Interaktion zwischen verschiedenen Anbietern sowie neueste methodologische Ansätze. Die grundlegende Ressource aller drei technologischen Treiber sind die Daten, auf deren Basis Finanzinstitute einen Mehrwert für sich und ihre Kunden schaffen können. Die Daten, die Schweizer Banken zur Verfügung stehen, lassen sich in drei Haupttypen unterteilen: Stammdaten (inkl. Kundendaten und sozioökonomische Daten), Transaktionsdaten (z. B. Zahlungen, Trades) und Verhaltensdaten (z. B. Interaktionen über verschiedene Kanäle hinweg). Die Herausforderung liegt oft in der Einrichtung einer geeigneten IT-Infrastruktur und eines Datenmanagement-Systems, das Daten unter Verwendung entsprechend grosser Rechenleistung aus verschiedenen (internen) Quellen erfasst und speichert. Die durch die KI-Forschung hervorgerufene sprunghafte Erweiterung der technischen Möglichkeiten führte zu einer Vielzahl von neuen Innovationen und Business Cases. Die Hauptfaktoren für diesen Prozess sind Innovationen im Bereich Deep Learning, eine rasant wachsende Menge an verfügbaren Daten und der Zugang zu relativ günstiger Rechenleistung (z. B. über Cloud Computing). In der Schweiz nutzen viele Banken KI bereits in einem oder mehreren Business Cases. Zudem setzen auch immer mehr Schweizer FinTechs KI ein.

Regulatorische Aspekte sind kein Hindernis

Das regulatorische Regelwerk des Schweizer Finanzsektors umfasst verschiedene Bundesgesetze und Durchführungsverordnungen. Die beiden wichtigsten Bestimmungen sind:

Data Governance: Der potenzielle Wert von Data Sharing (d. h. der gemeinsamen Nutzung von Daten) muss gegen die Auswirkungen im Hinblick auf Datenschutz, Datensicherheit und die Kontrolle über Wettbewerbsdaten abgewogen werden. Technologien zur Verbesserung der Datensicherheit ermöglichen den Schutz sensibler Daten, können Bedenken über Data Sharing verringern und das Vertrauen in Institutionen stärken.

Regulatorische Compliance: Egal, welche Cloud Finanzdienstleister nutzen (Private, Public oder Multi Cloud), Infrastruktur und Kontrollrahmen des Datenhostings müssen die regulatorischen Anforderungen der Eidgenössischen Finanzmarktaufsicht FINMA erfüllen. Die bestehenden Bestimmungen in der Schweiz sind allerdings kein Hindernis für dieAuslagerung von Geschäftsprozessen (inkl. Datenanalyse oder Speicherung von Daten in der Cloud, auch im Ausland).

Aus diesem Grund wären die Voraussetzungen für Data-Driven Banking aus regulatorischer Sicht für Schweizer Banken gegeben.

Grosses Potenzial in vielen Banking-Bereichen

Die Anwendung des Data-Driven Bankings kann sich durch drei wesentliche Hebel positiv auf den Geschäftserfolg der Banken auswirken. Erstens können Anwendungsfällewie das automatisierte Onboarding von Kunden oder die automatisierte .berprüfung potenziell politisch exponierter Personen die Kosten für Finanzinstitute senken. Zweitens können die Geschäftsrisiken des Bankings durch datengestützte Erkenntnisse minimiert werden (z. B. im Bereich der Kreditvergabe durch genauere Ausfallprognosen). Und drittens kann neben potenziellen Verbesserungen auf der Kosten- und Risikoseite durch Data-Driven Banking auch die Einnahmenseite profitieren. Konkrete Anwendungenwie bspw. Empfehlungssysteme können Finanzinstituten dabei helfen, ihre Umsätze durch Up- und Cross-Selling, höhere Conversion Rates und weniger Kundenabwanderungzu steigern. Aber auch Kunden profitieren direkt, etwa durch eine bessere Personalisierung und Kundenerfahrung, was wiederum zu einer höheren Kundenzufriedenheit führt.

Der Weg zu Data-Driven Banking

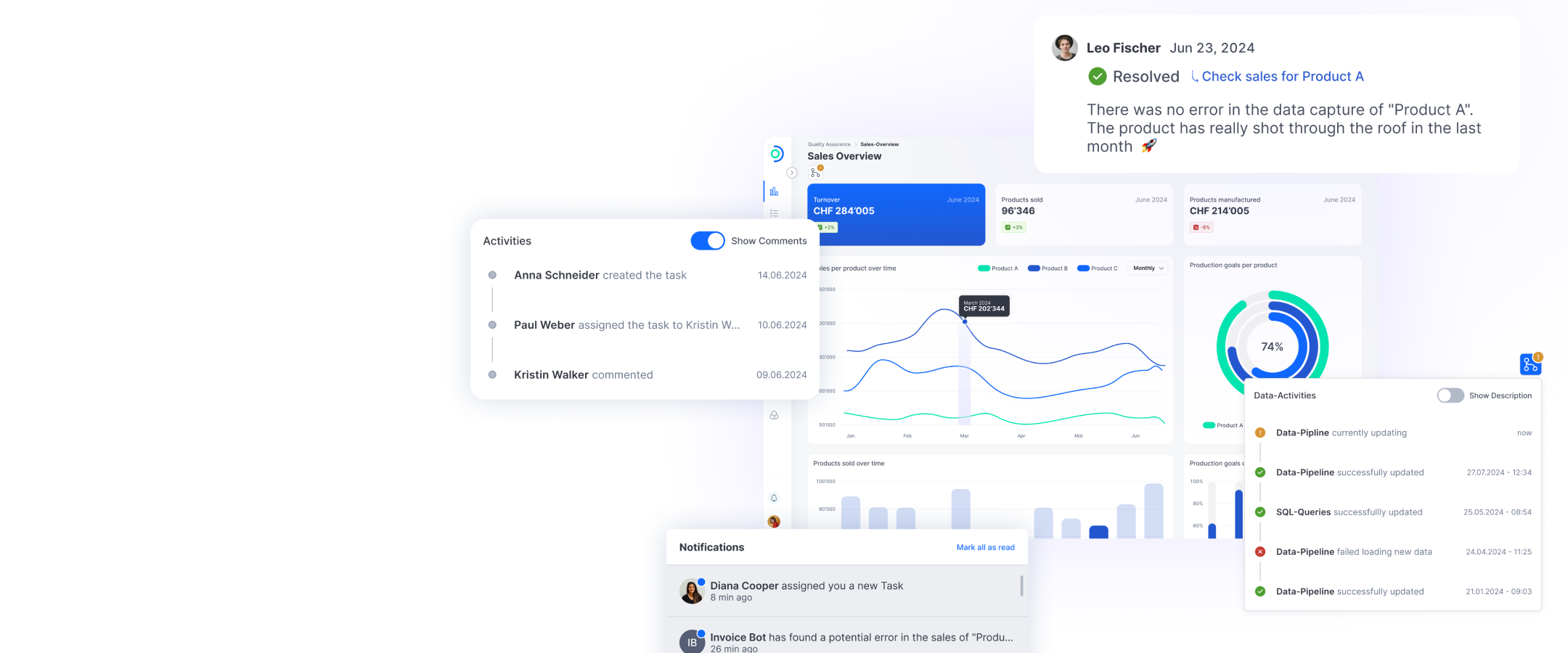

Aufgrund der vermeintlich hohen Komplexität und langen Implementierungszeiten von Data- Driven Banking scheuen insbesondere kleinere Banken davor zurück, dessen grosses Potenzial zu nutzen. Die Transformation kann jedoch Schritt für Schritt auf Grundlage eines organisierten Ansatzes erfolgen, mit dessen Hilfe kontinuierlich Erfahrungen gesammelt und angewendet werden können. Ein Ansatz zur Entwicklung von MVPs (Minimal Viable Products) in Zusammenarbeit mit spezialisierten Technologieanbietern ist besonders dann geeignet, wenn die erforderlichen Kompetenzen intern nicht vorhanden sind (Abb. 2). Dies kann in einigen Anwendungsfällen, die für die Bank besonders wertschöpfend sind, bereits innerhalb von wenigen Wochen zu ersten Ergebnissen führen, die wiederum als Grundlage für weitere Entwicklungen aufdem Weg zu Data-Driven Banking dienen können. Banken sollten sich einfach trauen und den ersten Schritt machen, denn in der Schweiz sind die notwendigen Voraussetzungen – sowohl technologisch als auch regulatorisch – gegeben.

Alles eine Frage der Einstellung

Die technologischen und regulatorischen Voraussetzungen für eine Transformation hin zu Data-Driven Banking sind in der Schweiz gegeben.Um Use Cases erfolgreich zu implementieren, müssen Schweizer Banken ihre Einstellung jedoch grundlegend ändern. Die häufig vorherrschende Compliance-Mentalität, die Innovationen in vielen Fällen verhindert oder zumindest verlangsamt, muss einer technologie- und datenfreundlichen Kultur Platz machen, um das volle Potenzial des Data-Driven Bankings innerhalb des vorgegebenen rechtlichen Regelwerks ausschöpfen zu können.

MVP-Ansatz (Quelle: Whitepaper Data- Driven Banking, IFZ, ti&m, Google Cloud, 2022)

MVP-Ansatz (Quelle: Whitepaper Data- Driven Banking, IFZ, ti&m, Google Cloud, 2022)