Was wollen die beiden wichtigsten Anspruchsgruppen von einer Versicherung?

Sinn und Zweck einer Versicherung ist die Übertragung der finanziellen Aspekte eines Risikos von einer Person auf eine Versicherung. Dahinter steckt auch das soziale Prinzip, dass diese Risikoübertragung für die gleiche Risikoselektion für alle gleich viel kostet. Kunden erwarten im Schadenfall eine verbindliche, einfache und rasche Leistung. Investoren kaufen Aktien von Versicherungen wegen nachhaltigen und sicheren Dividenden. Die Geschäftsmodelle sind stabil und die Renditen sehr attraktiv.

Die digitalen Herausforderungen für Versicherungen

Das Kundenverhalten ändert sich. Junge Kunden sind weniger loyal. Vollständig digitale und flexible Produkte und Services sind ein Muss, genau wie Omnichannel für Advisory, Sales und Services. Interaktionen sollen häufiger, dafür digital und einfach erfolgen.

Der Markt setzt die Preise unter Druck. Neue Wettbewerber und Intermediäre kommen auf den Markt, die Preistransparenz wird detaillierter und einfacher für die Konsumenten. Die Vertriebskosten sind sehr hoch, die Produktivität der exklusiven Vertriebe und der Broker muss stark verbessert werden.

Die Abwicklung der Produkte muss einfacher, flexibler und digitaler werden.

Die Schadeninflation muss proaktiv mitigiert, die Schadenabwicklung den digitalen Anforderungen der Kunden gerecht werden.

Den Fachkräftemangel spürt man auch im Versicherungsgeschäft.

Die fünf Investitionsschwerpunkte

Die digitale Transformation ist kein Selbstzweck. Es müssen strategisch und nachhaltig digitale Capabilities aufgebaut werden, welche die Kundenanforderungen erfüllen:

Augmented Advisory: Der Vertrieb über Broker und Agenturen muss digital so unterstützt sein, dass sich alle auf den Beratungsprozess fokussieren können. Administration und Policierung werden vollständig automatisiert, die Beratung durch Copilot AI und Fragen zu Vertragsbedingungen durch LLM-Lösungen unterstützt. Beraterinnen und Berater haben eine 360-Grad-Sicht ihrer Kunden; zusätzliche Informationen liefern Beratungshinweise und proaktive Verkaufschancen.

Beyond Insurance: In Zukunft partizipiert eine Versicherung in verschiedenen Ökosys-temen. Die Integration in Ökosysteme für Banking, Vorsorge, Home, KMU oder Health bieten Chancen für zusätzliche Kundeninformationen und Verkäufe. Differenzierende Partnerservices wie Präventionsservices erhöhen die Loyalität der Kunden.

Zero Ops: Operative Prozesse werden vollständig automatisiert. Es gibt sehr wenige manuelle Interventionen, und diese werden von AI augmentiert. Dokumente werden automatisch gelesen, Anliegen digital erkannt und verarbeitet; digitale Interaktionen mit den Kunden geschehen über ein sicheres Interaction Board. Oversight und Compliance werden definiert und automatisch sichergestellt.

Digital Products for Digital Natives: Versicherer haben einfache, modular kombinierbare Produkte mit verständlichen Leistungsversprechen und abrufbare Services. Deckungsüberprüfung und Abwicklung im Schadenfall sind digitalisiert und mobile-freundlich dargestellt.

Open Pension: Finanzielle Transparenz bei der Altersvorsorge wird wichtiger: Allfällige Lücken müssen früher bemerkt und Vorschläge für die Sicherstellung der Lebensqualität im Alter erkannt und den Kunden digital und einfach erklärt werden.

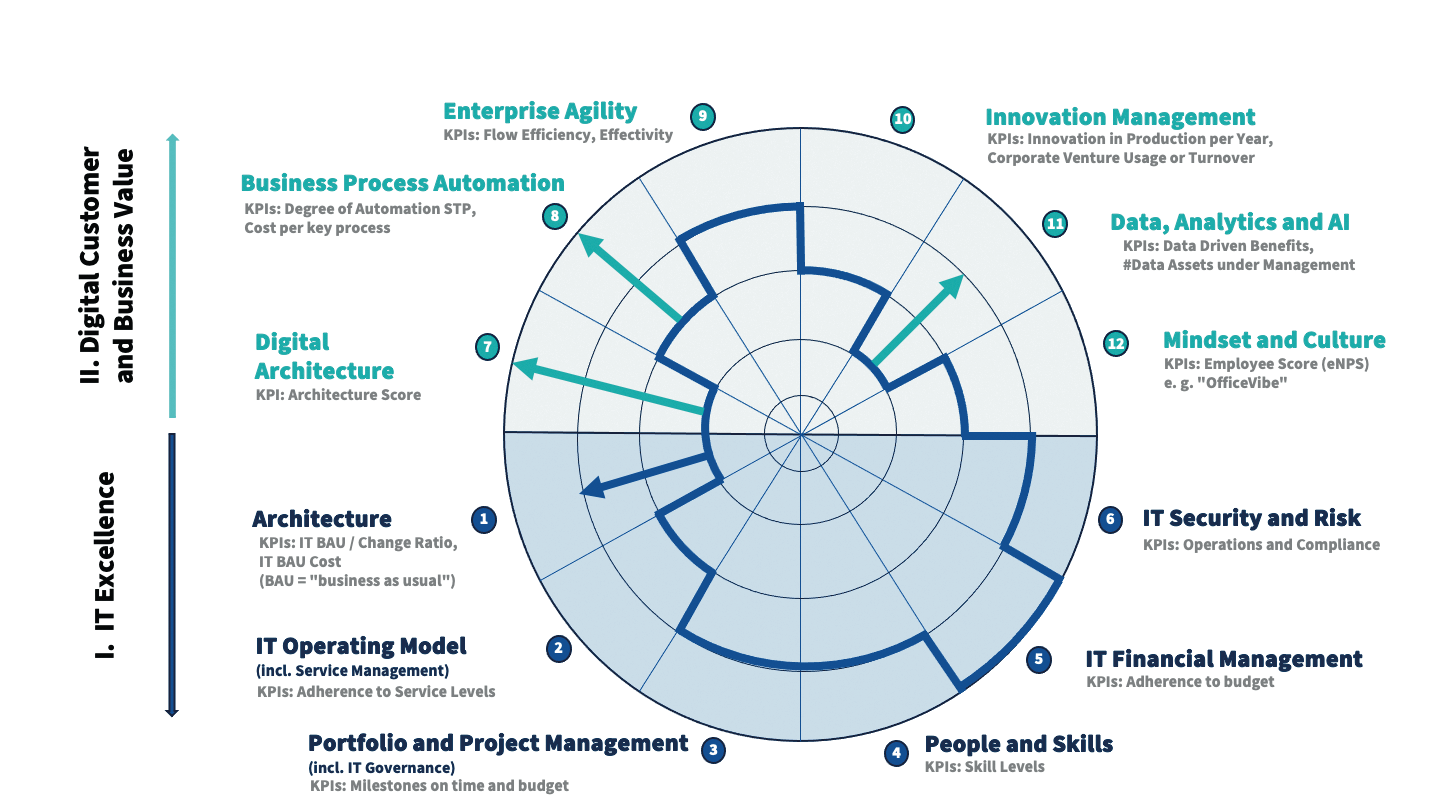

Die zwölf Capabilities, um diese Ambitionen zu erreichen

Um diese fünf Investitionsschwerpunkte zu entwickeln, müssen digitale Capabilities definiert und deren Maturität bestimmt werden: Suchtreffer herunter, während KI die Treffer auf kontroversen Inhalt prüft und feststellt, ob es sich beim Treffer wirklich um die zu prüfende Person handelt.

Der richtige Partner

Versicherungen werden nicht alles selbst stemmen können und sind auf gute Partner angewiesen, die Technologie- und Businesskompetenz in die Projekte bringen. ti&m besitzt die notwendigen Kernkompetenzen als «Tech & Data»-Partner, um Versicherungen bei den nächsten Schritten der digitalen Transformation zu begleiten.

Integration der gesamten Wertschöpfungskette

Eine der beiden wichtigsten Voraussetzungen für eine strategische und nachhaltige Partnerschaft ist die Fähigkeit, auf der gesamten «Klaviatur» spielen zu können: mit Consulting verschiedene Lösungsoptionen erarbeiten und beurteilen, Business-Anforderungen mitprägen und schnell ein MVP entwickeln. Mit Mobile, UX, Design Thinking etc. Methoden einbringen, die neue Perspektiven eröffnen. Security-Aspekte von Beginn weg in das Design integrieren. Und mit agilen Teams gemeinsam mit den Versicherern Produkte entwickeln und die Kern-landschaft erweitern.

Technologische Kernkompetenzen und Fachkräfte vor Ort

Diese vier Dimensionen sind die grössten Treiber für künftige Wertgenerierung:

Digital Architecture: Alle Versicherer werden investieren, um neue Anwendungen cloudnative zu entwickeln. Zweitens werden heutige Kernanwendungen auf die Cloud migriert und modernisiert. Heisst: Anwendungen werden modularisiert und virtualisiert, das Testing automatisiert, Infrastrukturkonfigurationen mit Software konfiguriert, Application Integration und Configuration Management mit Scripting automatisiert etc. Die Anforderungen dazu kommen aus schnelleren Entwicklungszyklen, aber auch aus Resilienz und Reversibilität.

Business Process Automation & Augmentation: Wie beschrieben werden die Versicherer in den nächsten zehn Jahren ihre heutigen Geschäftsmodelle digitalisieren. Die Produktivität der Beraterinnen und Berater und von Inhouse Operations muss durch Business Process Automation (BPA) massiv verbessert werden. Dazu benötigen Versicherer eine Taxonomie zu Prozessmanagement, Automatisierungsframeworks, Metriken für das Performancemanagement und Technologien für die Umsetzung. AI Analytics der Prozessdaten liefern zusätzliche Informationen.

Data, Analytics & AI: Data Governance, Data Management, Data Architecture, Master- und Metadaten-Management, Quality Management, Data Security & Privacy Management, Data Leakage and Lineage sowie Ethics & Compliance sind zwingende Voraussetzungen für analytische Regeln und Modelle. Natürlich braucht es auch moderne Technologien dazu – diese stellen die drei grossen Cloud-Hyperscaler bereit. Auf dieser Basis können wertsteigernde Modelle entwickelt und getestet werden. Die wichtigsten Anwendungsgebiete sind neben Customer 360° Use Cases in den Bereichen Risk Selection & Pricing, Claims Leakage & Fraud Prevention und Document Intelligence.

Security Technologies: Der Einsatz neuer Technologien bedingt moderne und robuste Sicherheitskonzepte.

Die Herausforderungen für Versicherer in Business und Technologie sind komplex. Es gilt, zusammen mit kompetenten IT-Partnern wie ti&m die strategischen Bedürfnisse zu analysieren, die notwendigen Tech & Data Capabilities zu identifizieren und Softwarelösungen zu entwickeln, die den Anforderungen der Kunden und der Mitarbeitenden gerecht werden.